資金状況を早めにつかみ、先手先手の経営を

企業経営にとって、重要な生命線ともなるキャッシュフローによる予測を作成することは、重要な経営者の業務です。

そのためには、

・より、正確に、より将来を予測し、改善策まで検討することができ

・使用を継続できるアプリケーション

が必要です。

資金繰り-feliz(フェリス)はそんな経営者のためのアプリケーションです。

ここでは、資金繰りに関する作成方法やその活用方法をご紹介します。、

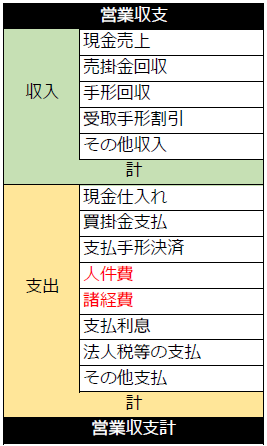

資金繰り表作成の手順

資金繰り表は端的に言えば、お金が入ってくるのか、それとも出ていくのかが分かればよいので、作成する際には簿記の知識から離れて、家計簿をつける感覚に頭を切り替えることも大切です。

作成に手間がかかるという認識がある資金繰り表ですが、以下のポイントをおさえるだけで、比較的簡単に作成することができます。

STEP1.取引条件を確認する

売上の入金タイミングや支払のタイミングなど、取引先の諸条件を確認します。

資金繰り表では、売掛や買掛金の発生とともに、現金・預金への入出金をおさえる必要があるため、このタイミングが重要になります。

こうした条件は、資金繰り改善や悪化のポイントにもなる重要な要素です。しっかりと把握しておきましょう。

※上図は資金繰りfelizでの取引先マスター設定例です。

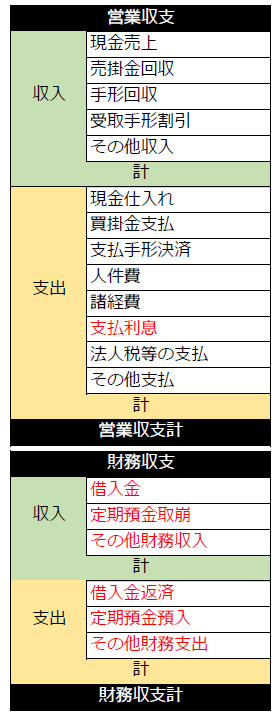

STEP2.資産・負債の移動を管理する

資金繰りでは、定期預金や借入元金など、資産(負債)に関する動きを把握しておく必要があります。

具体的には、左図の赤字の部分に現在ある借入金の返済額と支払利息を金融機関から届く返済予定表、定期預金の状況から数字を転記して作成します。

STEP3.人件費などの諸経費を予測する

次に、人件費や諸経費(家賃、リース料、保険料、水道光熱費等の費用)などの経費を予測します。

次に、人件費や諸経費(家賃、リース料、保険料、水道光熱費等の費用)などの経費を予測します。

昨年の実績値を元に、季節変動などがある場合は、それを参考にしながら数値を設定していきます。

STEP3.売上/仕入の予測をする

資金繰り表の中で最も重要なのが、売上に関する予測です。

資金繰り表の中で最も重要なのが、売上に関する予測です。

過去の実績や、今期(将来)の目標に基づいた信ぴょう性のある数値を設定していきます。

資金繰り状況を見ることが目的ですから、予測といっても現実とかけ離れていては意味がありません。営業部門などにヒアリングをしながら、できるだけ実績に近い数値で都度見直しをかけながら数値を設定していくようにしましょう。

次に、重要なのが、(売掛金/買掛金)の回収/支払サイトです。

STEP1で整理したように、取引先別に設定したサイトを参照することで、現(預)金の増減を見ていきます。

※資金繰りfelizでは、売掛/買掛、手形回収/手形支払いの専用画面を使って売上登録をするだけで、現預金の情報を自動で生成してくれます。

STEP4.資金繰りの精度をあげる(実績を反映させる)

資金繰りの精度を高めるうえで重要なのが、実績の反映です。

予測した月の資金繰りを、実績と比較しながら、なぜ差異が発生したのかを検証し、実績値に置き換えるとともに、翌月からの予測値を修正していきます。

つまり、予測をし、実績を捉え、差異の原因を解明し、再予測をする、この繰り返しによって、精度をあげることで、経営改善をおこなうことができるようになります。

このようにして、作成した資金繰り表は、資金の過不足を図るだけでなく、経営上大切な利益の確保、経費節減などの指標として活用することができます。

資金繰り改善のために読み取るべきの指標(1.利益の確保)

企業として最優先事項である、利益の確保です。

資金繰り改善策として一番に考えなければならないこうした指標をグラフで見える化し、今後の経営状態を推測することができます。

■営業収支を見る

営業(経常)収支は、本業での資金収支を表します。資金繰り表のなかで最も重要なチェック項目です。

業種により、ある程度バラつきがあるものの、3か月~1年といった一定期間の営業収支はプラスになることが必要です。

ここがプラスでなければ、設備投資や借入れの返済ができません。

日繰り表や月次資金繰りを入力しながら、こうした全体の収支を可視化していきます。

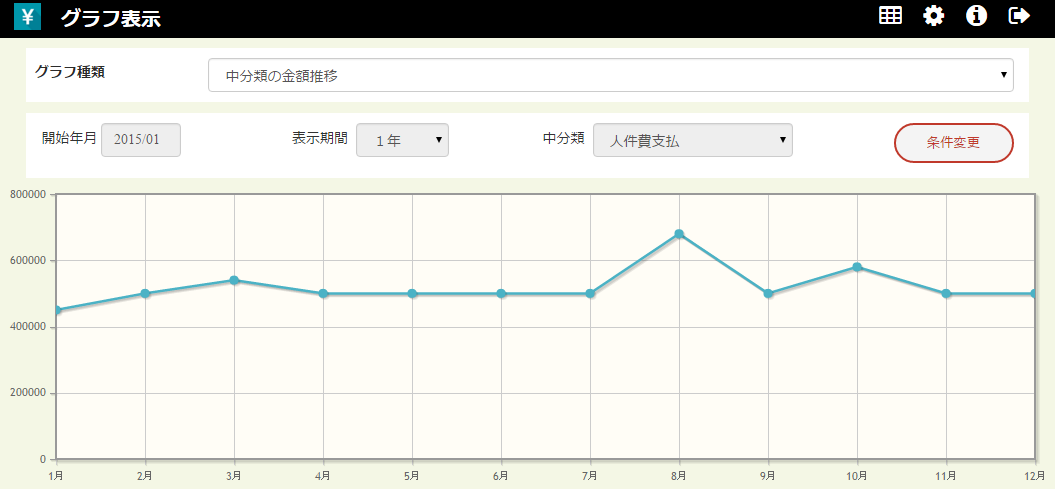

■支出の割合を見る

また、利益率改善のためには、支出の内訳を分析し、年度ごと、または集計期間を変えて推移を検証し、改善への将来予測を立てていきます。

個別費用を推移を予測することで、仮に経費が節減できれば全体的にどのように収益に影響するのか、改善点を見つける手段としても有効なツールになります。

たとえば、事務所賃料の価格交渉で値段が下がった場合、全体としてどのような改善傾向になるのか、また、昇給により、どのように収支に影響がでるのか、などをシミュレーションすることで全体の目標数値もはっきりとしてきます。

資金繰り改善のために読み取るべき指標(2.回収・支払サイトの検討)

得意先からの要請などによって、売掛金の決済期日や受取手形のサイトの延長に応じるなど、売上の増加以上に売掛金や受取手形の金額が増加すると資金繰りを苦しくすることになります。

資金繰りの悪化を防ぎ、さらに改善するためには、サイトの延長要請などを受け入れた場合の影響を正しく見極める必要があります。

■売上債権回収サイト、仕入債務支払サイトを検証する

支払、支出先の支払条件により、簡単に売掛金/買掛金情報を登録するだけで、入金(出金)を資金繰り表に反映させられると同時に、回収/支払状況を一覧表で参照することができます。

売掛金の回収が長期の条件に変わったり、買掛金の支払期間が短くなったりして、回収と支払のバランスが崩れることのないように、しっかりとした将来の金額推移を把握することが大切です。

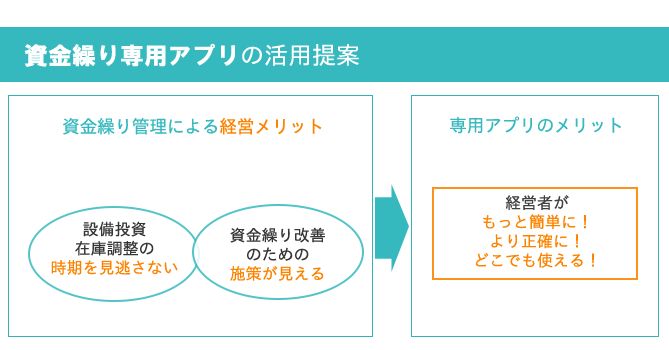

資金繰り専用アプリケーションfeliz(フェリス)だからできるメリット

■面倒な手間なく、今すぐに始められます。

専用のPCや、ソフトウェアのインストールなどをしなくても、すぐに使い始められることができる「クラウド環境」でご用意しました。

設備投資や、手間をかけることなく、お申込み後すぐにお使いいただける手軽さです。

■もちろん、場所を選ばずにどこでも使えます。

資料を確認するために、自社に戻らなければならない・・・

こんな場面はもう、必要ありません。

インターネットが接続できる環境があれば、出先からでも、自宅からでも、PCさえあれば、どこでもお使いいただくことができます。

■安全と信頼でもお選びいただけます。

もちろん、セキュリティやデータセンターも安心・安全な環境でご用意してます。

通信のすべてをSSLを用いてデータを暗号化してあるため、第三者が内容を確認することができません。 また、アップロードされたファイルは、最高レベルの暗号化方式であるAES256を用いて暗号化しています。

また、Amazon Web Servicesのデータセンターを利用していますので、非常に高い信頼性を持つ認証と認定を受けており、多数の豊富な実績があり、独立した電源、空調、ネットワーク環境を持つ、異なるデータセンターにより構築されています。ある特定のデータセンターでハードウェアの物理的な障害やネットワーク障害が発生した場合でも、待機している他のデータセンターのサーバーへと自動で切り替わり、運用を継続することができるよう設計されています。

Amazon Web Servicesのセキュリティ詳細についてはAWSセキュリティセンターをご参照ください。